REITs (Real-Estate-Investment-Trust) besitzen eigene Immobilien und erzielen Gewinne aus der Vermietung oder Verpachtung. Dabei haben diese Aktienunternehmen einen besonderen steuerlichen Status, dieser darf jedoch nur genutzt werden, wenn ein Großteil der Gewinne auch in Form einer Dividende ausgeschüttet wird. Die Vermietung von Wohnimmobilien ist ein sehr verständliches und damit interessantes Thema für viele Investoren, daher möchten wir in diesem Blogbeitrag die größten Residential REITs vergleichen.

Wohnungen als Kapitalanlage für jeden

REITs sind sehr attraktiv für viele Investoren, da sie in der Regel sehr hohe Dividendenrenditen haben. Als Residential REITs werden dabei diejenigen Unternehmen bezeichnet, die Wohnimmobilien vermieten. Nicht erst seit Rich Dad Poor Dad* ist der Erwerb und die Vermietung von Immobilien zum Vermögensaufbau oder zur Altersvorsorge ein attraktives Geschäftsmodell. Nachteil ist jedoch der hohe Kapitalaufwand und die damit verbundene geringe Diversifikation. Denn wenn ich in der Regel eine Wohnimmobilie für ca. 200k € erwerbe, dann bleibt nicht viel Kapital für 10 weitere Wohnungen übrig. Somit muss ich mein gesamtes Kapital auf ein Pferd setzen.

Residential REITs schlagen dabei eine gute Brücke, denn auch hier werden mit der Vermietung an (meist) Privatpersonen Mieteinnahmen erzielt. Als Aktionär wird man an der Gewinnentwicklung beteiligt – und das ohne Eigentümerversammlungen und Ärger mit Mietnomaden.

Ein Selbstläufer sind diese Unternehmen natürlich auch nicht, denn auch hier muss ganz genau die Verschuldung, Mieter- und Objektstruktur etc. unter die Lupe genommen werden.

Residential REITs im Vergleich – Die Auswahl

Für die Auswahl der Unternehmen haben wir festgelegt, dass diese mindestens eine Marktkapitalisierung von 50 Millionen USD besitzen müssen und der IPO muss mindestens 25 Jahre alt sein.

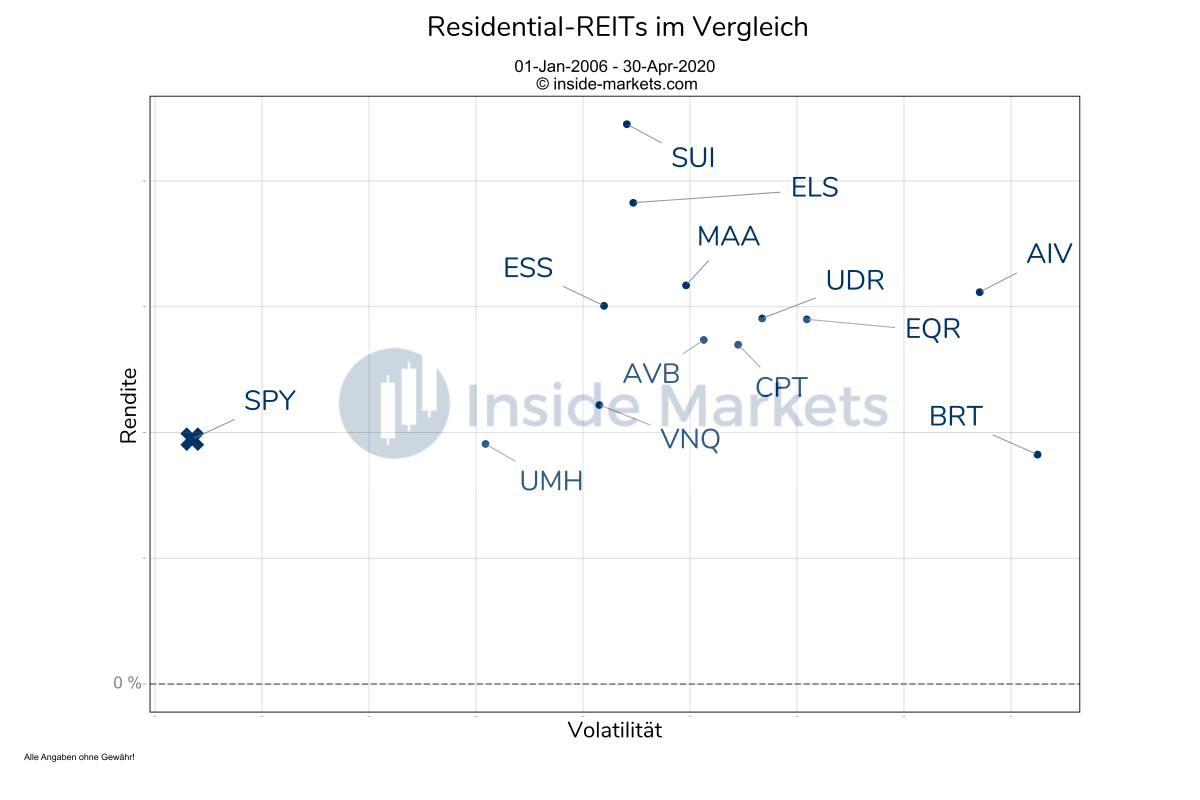

Zunächst betrachten wir die Unternehmen über einen längeren Zeitraum vom 01.01.2006 – 30.04.2020, etwaige Dividendenzahlungen wurden in der Berechnung reinvestiert:

In der Grafik sieht man direkt einen ersten Nachteil dieser Aktien: Sie sind schwankungsanfälliger als der Benchmark (S&P500). Grundsätzlich gilt ja die Maxime, dass mehr Volatilität zu mehr Rendite führt. Das trifft auch für einige Unternehmen zu wie beispielsweise Sun Communities (SUN), ein REIT, der sich auf die Vermietung von „Best-Agern“ Resorts ab 55 Jahren spezialisiert hat.

Andere Unternehmen wie BRT Apartments (BRT) schneiden in diesem Vergleich weniger gut ab. Hier lohnt es sich genauer hinzuschauen und nicht nur auf die aktuell (20.05.2020) sehr hohe Dividendenrendite von fast 10 % zu spekulieren.

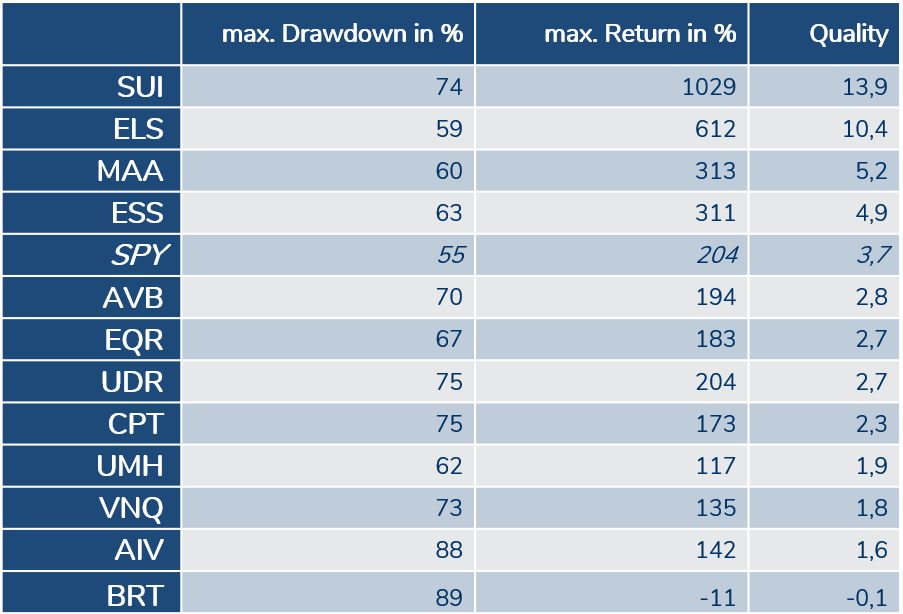

Berechnung für Quality = Return in % / Max. Drawdown in %

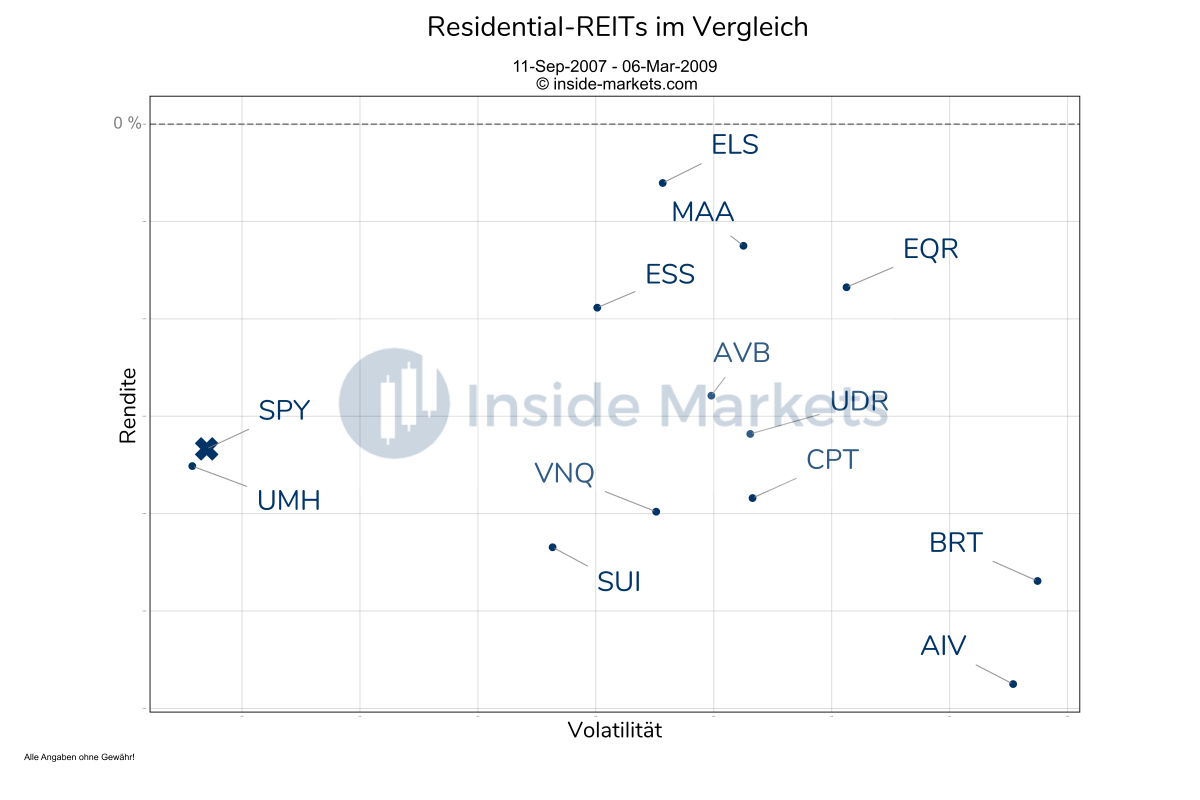

Residential REITs im Vergleich – der Krisentest

In Krisen müssen die Menschen ja trotzdem irgendwo wohnen, könnte man denken. Das ist grundsätzlich richtig, aber die Mietausfälle häufen sich in so einer Zeit natürlich. Gerade in den USA mit der deutlich geringeren sozialen Absicherung schnellen in Krisenphasen die Arbeitslosenzahlen nach oben. Und ohne Lohn gibt es in der Regel auch kein Kapital für die Miete.

[irp posts=“258″ name=“Die besten Retail-REITs“]

Blicken wir auf die Finanzkrise 08/09, sieht man bereits, dass sich die Spreu vom Weizen trennt. REITs wie Mid-America Apartment Communities (MAA), die sich auf den hochpreisigen Wohnsektor spezialisiert haben, waren sogar Gewinner der Krise.

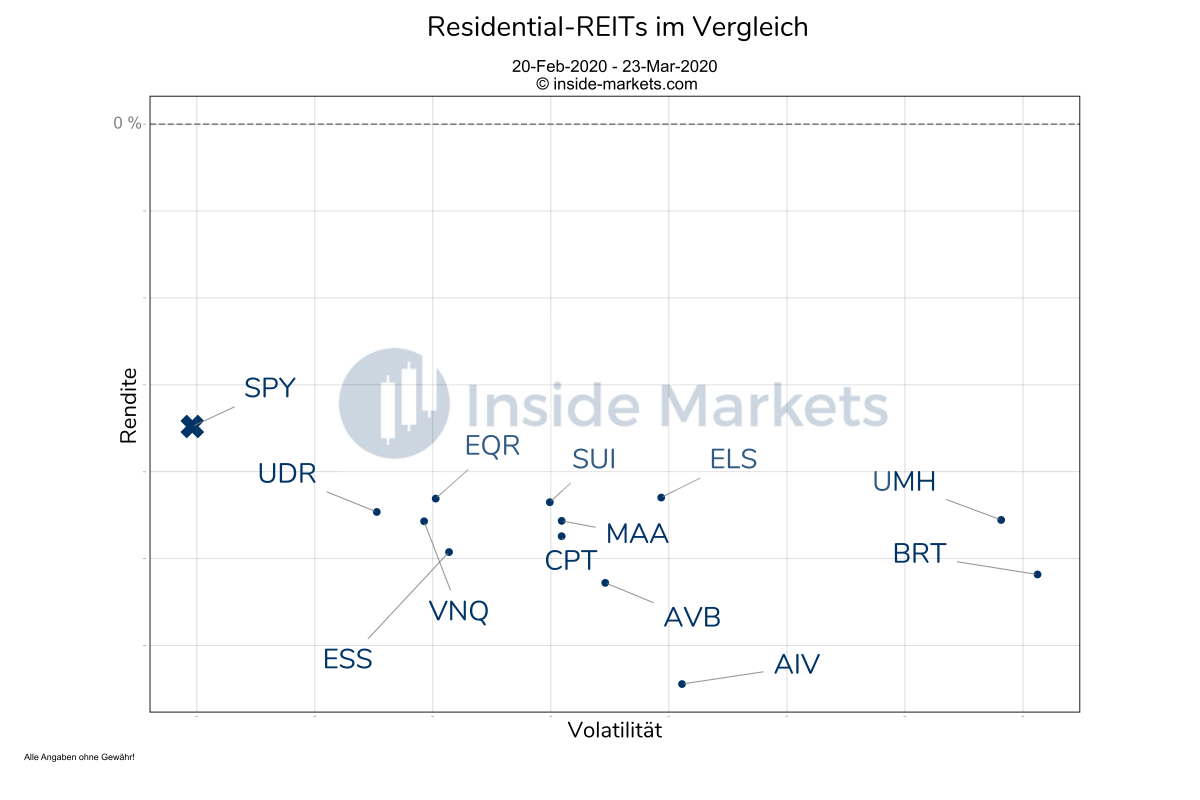

In der Coronakrise und der noch schnelleren Entwicklung der Arbeitslosenzahlen hat es aber alle Residential REITs getroffen:

Kostenloser Newsletter

Du möchtest neue Blogbeiträge und weitere Aktien-, ETF- & Indizes-Analysen nicht verpassen? Dann abonniere unseren kostenlosen Newsletter:

[mc4wp_form id=“607″]

Fazit

Residential REITs sind eine interessante Alternative für alle, die gerne Immobilien vermieten möchten, sich aber gleichzeitig nicht mit Nebenkostenabrechnungen oder Mietnomanden herumärgern wollen. Es gilt aber auch hier genau hinzuschauen, welches der Unternehmen zukunftssicher aufgestellt und an guten Standorten positioniert ist. Denn auch hier gilt – Lage, Lage, Lage.

Hat man diese Unternehmen auch nach ihrer Krisensicherheit analysiert, hat man mit Residential REITs eine sehr interessante Anlagemöglichkeit – gerade für langfristige Dividendeninvestoren.

Mehr dazu im Video:

Hinweis:

Dieser Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Handel mit börsennotierten Wertpapieren kann zum Teil erheblichen Kursschwankungen unterliegen, die zu erheblichen Verlusten bis hin zum Totalverlust führen können. Bei jeder Anlageentscheidung, die Sie aufgrund von Informationen, welche aus Inhalten dieser Seite hervorgehen, treffen, handeln Sie immer eigenverantwortlich, auf eigene Gefahr und eigenes Risiko. Die auf dieser Seite zur Verfügung gestellten Inhalte, wie z.B. Handelssignale und Analysen, beruhen auf sorgfältiger Recherche, welchen Quellen Dritter zugrunde liegen. Diese Quellen werden von dem Autor als vertrauenswürdig und zuverlässig erachtet. Der Autor übernimmt gleichwohl keinerlei Gewährleistung für die Aktualität, Richtigkeit oder Vollständigkeit der Inhalte und haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.

Interessanter Beitrag. Welches sind denn aus eurer Sicht die wesentlichen Kriterien zur Beurteilung eines REITs?

-Wachstum

-Einfaches und verständliches Geschäftsmodell

-Nicht zu hohe Dividendenrendite

-Geringe Verschuldung