Privatanleger beschäftigt derzeit die Frage: “Wie kann ich mein Geld vor der Inflation schützen?”. Die gute Nachricht: Inflationsschutz ist möglich, wenn die richtigen Maßnahmen ergriffen werden. Um der Inflation entgegenzuwirken, müssen wir den Vorgang der Geldentwertung zuerst verstehen. Anschließend lassen sich inflationssichere Anlagen auswählen und gezielt einsetzen, um unser Vermögen zu bewahren. Derartige Preissteigerungen sind für Privatpersonen und speziell uns Anleger sehr unangenehm. Wir können unser Vermögen jedoch schützen und sogar Investitionen bei hoher Inflation sind weiterhin möglich. In diesem Beitrag analysieren wir daher genau, welche Möglichkeiten zum Inflationsschutz bestehen. Außerdem erfährst du hier, von welchen Anlagen du jetzt lieber die Finger lassen solltest und was du sonst noch in Zeiten hoher Inflation beachten solltest.

[lwptoc skipHeadingLevel=“h3,h4,h5,h6″ skipHeadingText=“*Wichtigste*“]

Grundlagen des Inflationsschutzes – was ist Inflation?

Euro, Dollar und andere Währungen erlauben es uns, Waren und Dienstleistungen im jeweiligen Gegenwert zu kaufen. Aber was passiert, wenn die Preise für solche Produkte steigen? Die Kaufkraft unseres Geldes sinkt – Inflation. Ein 100-Euro-Schein im Geldbeutel ist auch bei starker Inflation noch 100 Euro wert. Die Menge an Waren, die wir damit einkaufen können, sinkt jedoch durch diese Geldentwertung, da die Preise immer weiter ansteigen.

Das ist vor allem dann der Fall, wenn die Menge an verfügbarem Geld schneller wächst als die Produktion einer Wirtschaft. Ein solches Überangebot aus Euro und Co. führt zu einer Preissteigerung. Diese kann sich entweder nur auf einzelne Bereiche beschränken oder sämtliche Waren betreffen.

Bei einem großen Kapitalvermögen bedeutet dies erheblichen Verlust. Inflationsschutz ist daher besonders wichtig! Die Rendite einer Anlage muss dazu die Inflationsrate ausgleichen oder idealerweise übersteigen. Nur so können wir verhindern, dass wir an Kaufkraft verlieren.

Eine Geldentwertung ist in einem kapitalistischen System normal. In eingeschränkter Form gilt sie sogar als wünschenswert und förderlich: etwa 2 % Inflation werden als guter Wert erachtet, der die Wirtschaft unterstützt.

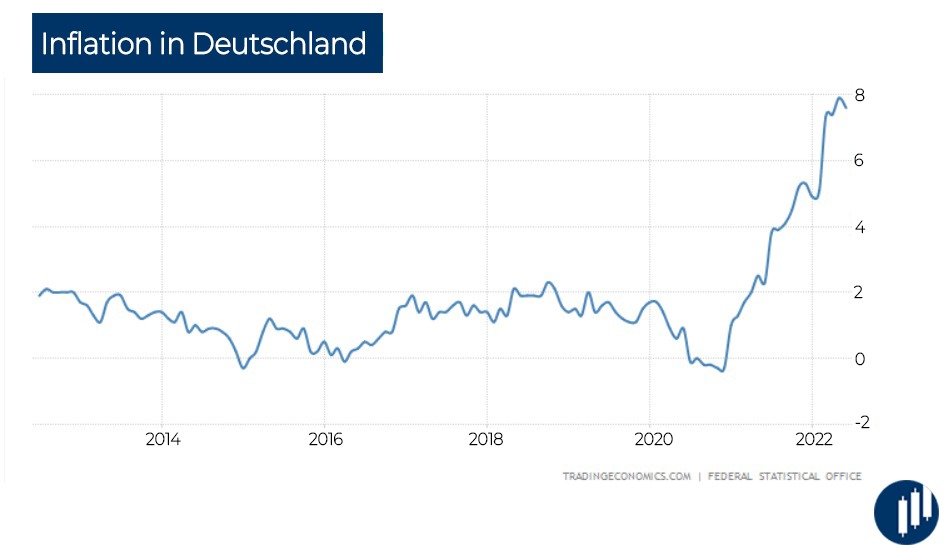

In den letzten Jahren stieg dieser Wert jedoch stark an, sodass Anleger ihr Geld vor der Inflation schützen müssen. Ein regelrechter Ansturm auf inflationssichere Anlagen wie Immobilien hat hier die Nachfrage erhöht und das Problem noch verstärkt.

Arten der Geldentwertung

Inflation ist nicht gleich Inflation. Während eine geringfügige Geldentwertung wünschenswert ist, sind hohe Prozentsätze für unser Privatvermögen gefährlich! Um die korrekten Maßnahmen einzuleiten und das eigene Geld zu sichern, ist es daher wichtig, zu wissen, in welcher Phase wir uns befinden.

Im Zusammenhang mit Prognosen für die unmittelbare Zukunft lässt sich daraufhin genau einschätzen, welche Schritte sinnvoll sind. Als Folge kann dann zum Beispiel ein verstärkter Inflationsschutz durch Umschichtungen im eigenen Portfolio erreicht werden.

Man unterscheidet generell vier Arten von Inflation:

1. Schleichende Inflation

Verliert unser Geld weniger als 5 % an Wert pro Jahr, spricht man von einer schleichenden Inflation. Sie wird generell nicht als Problem gesehen, sondern gilt sogar als förderlich für die Wirtschaft, da sie den Konsum ankurbelt. Auch günstige Kredite lassen sich in dieser Phase einfach einholen, was einen zusätzlichen Boost für die Wirtschaft verspricht. Eine schleichende Inflation ist in modernen Industrienationen der Standard.

Eine grundlegende Inflation ist aber vor allem politisch gewünscht: Die gewaltigen Staatsschulden der Bundesrepublik verursachen durch die anfallenden Zinsen hohe Folgekosten. Durch eine Inflation von einigen Prozent verändert sich zwar nichts an der Höhe der Schulden (in Euro) oder den Zinsen; durch den Anstieg der Preise erscheinen diese statischen Beträge jedoch etwas weniger dramatisch und der Druck auf Politiker, die Schulden zu reduzieren, ist geringer.

2. Inflation

Steigt die Geldentwertung auf über 5 %, handelt es sich um eine Inflation bzw. hohe Inflation. In diesem Szenario steigen die Preise schneller als die Löhne, sodass sich die Bevölkerung immer weniger leisten kann.

Der Konsum verlangsamt sich entsprechend, da die Menschen versuchen, ihr Geld zu sichern und Ausgaben zu reduzieren. Darunter leidet die Wirtschaft und es kommt nicht selten zu einer Rezession. Auch günstige Kredite sind in dieser Phase schwer zu finden.

3. Hyperinflation

Zu einer Hyperinflation kommt es, wenn die Geldentwertung außer Kontrolle gerät und die Preise schnell und stark ansteigen. Es bildet sich eine Inflationsspirale, aus der eine Nation nur schwer entkommen kann. Gemeinhin wird eine Inflationsrate von mehr als 50 % pro Monat als Hyperinflation bezeichnet. Dabei ist jedoch zu beachten, dass auch solche gewaltigen Preissteigerungen schon deutlich früher massive Probleme verursachen!

Die dramatischen Auswirkungen auf die Kaufkraft der Menschen können eine Wirtschaft vollständig zum Erliegen bringen. Wer sein Vermögen in Kapitalform investiert hat, leidet besonders unter einer Hyperinflation und verliert nicht selten einen Großteil.

Hyperinflationen entsteht häufig in zerrütteten Staaten, nach einer Revolution oder durch desaströse Kriege. Nicht selten führt sie zu einem völligen Stillstand oder Kollaps des Wirtschaftssystems, auf den dann ein Neustart, z.B. in Gestalt einer Währungsreform, folgt.

4. Deflation

Deflation kann als das Gegenteil von Inflation bezeichnet werden. Bei diesem Szenario sinkt das Preisniveau. Dieser Vorgang kann sich nur auf einzelne Teilbereiche erstrecken oder die gesamte Wirtschaft betreffen.

Ursachen gibt es viele: Geht die Konsumnachfrage der Verbraucher zurück oder der Staat oder ausländische Abnehmer geben weniger Geld aus, kann eine Deflation entstehen. Auch sinkendes Wirtschaftswachstum oder gesättigte Märkte können Gründe sein.

Eine Deflation sieht auf den ersten Blick wie ein Segen für Verbraucher aus, da sie sich scheinbar mehr leisten können. Insbesondere, wenn sich die Geldmenge verringert (Geldmengeninflation), wird die Wirtschaft jedoch stark belastet und Folgeschäden drohen.

Deflation ist auch für die Politik ein erhebliches Problem. Die Verantwortlichen spüren in deflationären Phasen einen größeren Druck, die Staatsschulden abzubauen oder zumindest nicht weiter zu erhöhen. Denn die bestehenden Verbindlichkeiten wirken wesentlich dramatischer, wenn die Konsumpreise sinken.

Wie wird die Inflation berechnet?

Die Berechnung der Inflation ist keine exakte Wissenschaft und mit zahlreichen Fehlern und Problemen behaftet. Um die Preissteigerung im Laufe der Zeit zu erfassen, wird ein beispielhafter Warenkorb herangezogen. Dieser enthält unterschiedliche Produkte und deren Preise. Steigt der Preis für diese Waren im Laufe des Betrachtungszeitraums, kann man den Unterschied berechnen und in Prozent angeben.

Problematisch wird es bei der Frage, welche Produkte sich genau in diesem Korb befinden. Die Zusammenstellung wird häufig angepasst, um einen positiveren Eindruck zu erwecken. Denn eine hohe Inflation verängstigt Verbraucher, die Wirtschaft und verleitet Anleger dazu, ihr Geld zu sichern.

So werden Artikel, die einen besonders drastischen Preissprung erlebten, häufig durch günstigere Waren ausgetauscht. Auch das vollständige Herausnehmen bestimmter Kategorien ist keine Seltenheit, wenn es der Schönung der Zahlen dient.

Das führt dazu, dass die sogenannte Realinflation, also die tatsächliche Preissteigerung über sämtliche Produkte und Kategorien, deutlich höher ausfällt als der angegebene Wert. Die reale Geldentwertung kann das doppelte der offiziellen Inflationszahlen betragen.

Anleger sind daher gut beraten, die aktuelle Inflation kritisch zu sehen. Die reale Preissteigerung dürfte weit höher liegen! Umso wichtiger ist es daher, rechtzeitig das eigene Geld inflationssicher anzulegen und nicht erst auf weitere Hiobsbotschaften zu warten.

Maßnahmen zum Inflationsschutz – so kannst du dein Geld sichern

Um unser Geld zu sichern, stehen uns verschiedene Methoden zur Verfügung. Sie alle sind deutlich erfolgreicher, wenn wir bereits in der Anfangsphase einer Inflation aktiv werden. Ist die Preissteigerung bereits in vollem Gange, wird es zusehends schwieriger, Gegenmaßnahmen zu ergreifen.

Trotz einer ausgeklügelten Strategie und mit sämtlichen Maßnahmen zum Inflationsschutz sind Phasen mit hoher Inflation für uns unangenehm. Wir können jedoch die Auswirkungen minimieren und unser Geld sichern. Sämtliche Aktivitäten lassen sich dabei in drei Kategorien einteilen: Gewinne erhöhen, Investitionen diversifizieren und Sachwerte/alternative Anlagen nutzen. Wir schauen uns die drei Wege im Detail an:

Inflation durch höhere Renditen ausgleichen

Die auf den ersten Blick einfachste Möglichkeit, die eigenen Assets vor der Inflation zu schützen, sind höhere Renditen. Wer Gewinne erzielt, die größer als die aktuelle Inflationsrate ausfallen, hat die Preissteigerungen überwunden.

Der schmerzhafte Kaufkraftverlust belastet uns zwar dennoch; immerhin machen wir aber einen höheren Gewinn. Dieses Vorgehen ist auf dem Papier erfolgreich, fühlt sich jedoch in der Praxis oft nicht sonderlich gut an, da wir durch die Inflation Teile unserer Rendite einbüßen.

Dennoch bieten hohe Renditen einen zuverlässigen Inflationsschutz – auch wenn sie nicht immer ohne Risiko und Aufwand generiert werden können. Die Auswahl der passenden Anlageformen ist dabei entscheidend: Sparbücher oder Festgeld sind dafür zum Beispiel ungeeignet!

Durch die seit Jahren niedrigen Zinsen bieten diese Finanzprodukte nur geringe Verzinsung, die nicht einmal in der Lage ist, eine schleichende Inflation von nur wenigen Prozent auszugleichen. Ganz zu schweigen von einer hohen Inflation, wie wir sie zuletzt erlebt haben!

Tages- und Festgeldkonten können dank ihrer meist hohen Liquidität zur vorübergehenden Aufbewahrung von Kapital sinnvoll sein. Geld, das für anstehende Anschaffungen gebraucht wird oder als schnell erreichbare Rücklage dienen soll, ist hier gut aufgehoben. Als inflationssichere Anlage für große Summen sind diese Angebote jedoch nicht geeignet!

Deutlich sinnvoller sind etwa Investments in Aktien oder Fonds, da hier höhere Renditen zu erwarten sind. In Zeiten von hoher Inflation ist es dabei umso wichtiger, dass Anleger dabei grundlegende Regeln einhalten und eine sinnvolle Anlagestrategie verfolgen.

Phasen mit hoher Inflation stellen Anleger generell vor größere Herausforderungen. Kurseinbrüche, kleinere Krisen oder sogar eine vollständige Rezession können dann deutlich schneller auftreten. Wir müssen daher mehr Aufmerksamkeit in unser Portfolio und die Beobachtung der Kurse investieren.

Investition diversifizieren

Das Aufteilen von Kapital auf mehrere Finanzprodukte, Branchen, Regionen etc. wird als Diversifikation bezeichnet. Es ist in Zeiten hoher Inflation besonders wichtig, um Risiken auf mehrere Investments zu verteilen und so zu minimieren.

Denn unterschiedliche Branchen und Anlagegüter reagieren verschieden auf eine hohe Inflation. Besonders deutlich wird dies an den Börsen: Preissteigerungen führen dazu, dass Konsumenten nicht unbedingt notwendige Anschaffungen verschieben, da sie auf bessere Bedingungen hoffen.

Airlines, Tourismus oder Autohersteller leiden in der Folge oft besonders, da ein Urlaub oder ein neues Auto für die meisten Menschen ein Luxus sind, der nicht in schwere Zeiten fallen sollte. Konsumgüter wie Lebensmittel oder Hygieneprodukte spüren hingegen kaum Nachfrageeinbrüche: Auch bei hoher Inflation wird gegessen, getrunken und geduscht. Die Aktien der involvierten Unternehmen spiegeln diese Tatsache wider.

Diesem Prinzip folgend empfiehlt es sich, das eigene Vermögen auf unterschiedliche Investments aufzuteilen. Während die Aktie eines Autoherstellers einknickt, liefert ein Lebensmittelunternehmen weiterhin gute Ergebnisse und kann in unserem Portfolio für Ausgleich sorgen.

Dabei sollten wir uns jedoch nicht nur auf unterschiedliche Aktien beschränken. Auch verschiedene Finanzprodukte und Sachwerte wie Rohstoffe, Edelmetalle, Immobilien und weitere Investments sollten, neben den Wertpapieren, in einem diversifizierten Portfolio vorkommen.

Außerdem empfiehlt es sich, besonderes Augenmerk auf die Regionen legen, in denen wir unser Kapital platzieren. Befindet sich zum Beispiel die deutsche Wirtschaft durch hohe Inflation in einer Krise, kann gleichzeitig in China ein gewaltiges Wachstum anstehen. Sind wir an mehreren Standorten investiert, können sich diese Entwicklungen ausgleichen und unser Portfolio stabilisieren.

Hier haben sich ETFs für den Inflationsschutz besonders etabliert. Diese börsengehandelten Fonds, die nicht aktiv gemanagt werden, glänzen durch niedrige Kosten. Hunderte von Ihnen stehen Anlegern zur Auswahl. Besonders für die Geldanlage in konkreten Regionen, Branchen oder Unternehmensgrößen (zum Beispiel Small Cap ETFs, die nur in Firmen geringer Größe investieren) werden sie geschätzt.

Einige von ihnen bilden sogar den MSCI World Index ab und erlauben es uns so, in tausende von weltweiten Unternehmen gleichzeitig zu investieren. ETFs als Inflationsschutz können daher eine sinnvolle Ergänzung sein.

Eine gute Diversifikation verringert unser Risiko und verbessert den Inflationsschutz. Sie kann jedoch auch die Chance hoher Überrenditen senken!

Sachwerte bieten Inflationsschutz

Kommt es zu einer Inflation, erhöhen sich die Preise für Verbraucher und die Kaufkraft unseres Geldes sinkt dadurch. Was passiert aber, wenn unser Vermögen gar nicht in Euro, Dollar oder Franken angelegt ist, sondern in greifbarer Form? Solche Sachwerte sind eine hervorragende Möglichkeit, der Inflation entgegenzuwirken!

Die Liste solcher Vermögensgegenstände ist extrem lang. Alle Objekte, die einen materiellen Nutzwert haben, zählen dazu: Immobilien, Edelsteine, Kunstgegenstände, Uhren und Schmuckgegenstände, Gold, Silber und andere Edelmetalle, Oldtimer und andere Fahrzeuge, das Meissner Porzellan der Großmutter…

Sie alle haben jedoch eines gemeinsam: Wir können bei Bedarf einen Käufer für sie finden und erhalten einen entsprechenden Gegenwert. Das Tolle daran: Dieser Gegenwert würde im Falle einer Inflation ebenfalls ansteigen!

Ihr Wert muss dabei nicht immer nur praktischer Natur sein. Kunstwerke oder Sammlerobjekte haben auf den ersten Blick oft keinen Anwendungszweck. Sammler, Fans und Liebhaber sind dennoch bereit, hohe Summen zu zahlen.

Sachwerte bieten daher exzellenten Inflationsschutz, da sich ihr Preis an die wirtschaftlichen Gegebenheiten anpasst. Selbst, wenn es zu einer Hyperinflation und dem totalen Crash kommen sollte – im Anschluss, nach einer Währungsreform, ist unsere Immobilie, Goldbarren und Co. immer noch genauso wertvoll.

Zusätzlich bieten viele Anlagegüter praktische Zusatznutzen, der über ihre Verwendung als Inflationsschutz hinaus geht: Immobilien erzeugen durch Mieteinnahmen eine Rendite, ein Oldtimer kann Fahrspaß bieten, Sammlergegenstände bereiten Freude beim Entdecken und Sammeln, Kunstgegenstände sind attraktiv und schön anzusehen…

Diese Anlagegüter eignen sich zum Inflationsschutz

Wie rette ich mein Geld vor der Inflation? Indem du die richtigen Investments auswählst! Denn unter den hunderten verschiedener Finanzprodukte und sonstiger Anlagegüter ist nur ein Teil als Inflationsschutz geeignet.

Generell lässt sich dabei sagen, dass Assets mit einer festen Verzinsung in Zeiten hoher Inflation eher schlecht abschneiden. Ihre Zinserträge werden von der Preiserhöhung schnell “aufgefressen” und sowohl das investierte Kapital als auch die eventuell bereits erhaltenen Renditen verlieren an Kaufkraft.

Das klassische Sparbuch, Tagesgeldkonten, Festgeldkonten oder Anleihen leiden also vergleichsweise stark unter einer Inflation. Auch das Girokonto, auf dem überraschend viele Deutsche hohe Beträge völlig ohne Verzinsung lagern, ist selbstverständlich zum Inflationsschutz ungeeignet.

Wer Geld inflationssicher anlegen möchte, ist mit den folgenden Anlagegütern deutlich besser beraten:

1. Gold

Das Edelmetall gilt als “klassische” Wertanlage zum Inflationsschutz. Dieser Ruf ist nicht unbegründet. Steigen die Preise, nimmt auch der Goldpreis zu. Umkehrt gilt das gleiche allerdings nicht: sinkt die Inflationsrate, bleibt das Gold in der Regel auf dem vorherigen, hohen Niveau.

Der Goldpreis reagiert positiv in Extremsituationen: In schwierigen Zeiten, während einer handfesten Rezession, einem Börsencrash oder anderen Krisen investieren Anleger verstärkt in Gold – die Preise steigen. Auch wenn die Wirtschaft brummt und die Inflation leicht erhöht ist, geht es mit dem Goldpreis meist bergauf.

Nur in Zeiten von Stagnation, üblicherweise in Verbindung mit niedriger Inflation, ist ein Investment in Gold weniger lukrativ, da sich der Preis kaum bewegt. Das Edelmetall kann sich jedoch auch dann lohnen, um das eigene Geld in Sicherheit zu bringen.

Chart: Gold steigt zu Beginn einer Inflationsperiode an. Aber Achtung: Der Preis korrigiert danach wieder – Gewinne absichern!

Denn durch seine Seltenheit und die hohe kulturelle Bedeutung als Wertgegenstand und Schmuckobjekt verfügt es über einen intrinsischen Wert, der über den jeweiligen Euro-Preis hinausgeht.

Darum zählt Gold zu den sichersten Wertanlagen: Selbst im Falle einer Hyperinflation oder einem wirtschaftlichen oder gesellschaftlichen Kollaps wird das Edelmetall im Anschluss seinen hohen Wert beibehalten.

2. Rohstoffe

Unsere Wirtschaft, Industrie und alle Bereiche unseres Alltags sind auf Rohstoffe angewiesen. Darunter fallen etwa Metalle, die aus der Erde gefördert werden, Öl, Gas oder Lebensmittel wie Weizen oder Kaffee. Wenn du dich fragst, was du bei Inflation kaufen solltest, können Rohstoffe eine mögliche Antwort sein. Denn sie folgen den Preisentwicklungen sehr genau, das heißt: steigen die Verbraucherpreise, steigen auch die Rohstoffpreise.

Chart: Rohstoff-ETF DJP nach dem Corona-Crash

Umgekehrt sinken die Preise Rohstoffpreise mit einer abnehmenden Inflation wiederum, sodass ein vorübergehendes Investment speziell als Inflationsschutz möglich ist. Wurde der Zenit der Preissteigerung überschritten, kann der Ausstieg sinnvoll sein. Die Rohstoffpreise folgen der Inflation nämlich sowohl auf- als auch abwärts!

3. Sammlerstücke

Objekte, die einen ideellen, künstlerischen oder Sammler-Wert haben, können gute Geldanlagen zum Inflationsschutz bilden. Sie haben oft einen hohen Materialwert oder waren einmal als exklusive Wertgegenstände im Handel erhältlich. Ihr eigentlicher Wert als Rarität übersteigt diesen ursprünglichen Preis jedoch bei weitem.

Zu den typischen Sammlerstücken zählen Kunstgegenstände wie Bilder, Fotografien oder Skulpturen, wertvolle, meist historische Fahrzeuge und Luxusuhren. Musikinstrumente oder historische Bücher sind ebenfalls lukrativ: Die Erstausgabe von George Orwells “Animal Farm” konnte in den letzten 20 Jahren eine Preissteigerung von 2.500 Prozent verzeichnen!

Seltene Whiskys und Weine erfreuen sich ebenfalls großer Beliebtheit. Da Flaschen der einzelnen Jahrgänge in ihrer Anzahl begrenzt sind und ihre Verfügbarkeit durch den Genuss stetig abnimmt, ist eine Wertsteigerung vorprogrammiert. Als Sachwert sind Weine darüber hinaus ideal für den Inflationsschutz geeignet.

Neben ihrem Nutzen als Inflationsschutz haben Sammlerstücke einen weiteren Vorteil: Wir können uns an den Stücken selbst erfreuen! Egal, ob es ein Kunstwerk an der Wand, eine Weinflasche im Regal oder ein Schmuckstück in einer Vitrine ist – es macht Freude, die persönlichen Schätze zu begutachten oder anderen zu zeigen.

Leider kann diese Lagerung auch Probleme verursachen. Der Platzbedarf für einen Oldtimer oder die Anforderungen eines historischen Musikinstrumentes (Luftfeuchtigkeit etc.) können Eigentümer schnell überfordern. Auch der Schutz vor Diebstahl sollte vor einem Investment bedacht werden.

Für die Anschaffung von Sammlerstücken ist darüber hinaus oft hohe Expertise erforderlich. Gerade im Bereich Kunst ist der Markt für Laien nur schwer durchschaubar; professionelle Beratung kann sich daher vor einem Investment lohnen.

Andere Wertgegenstände wie Weine sind hingegen wesentlich leichter zugänglich. Sie erfreuen sich gerade deshalb aktuell hoher Beliebtheit. Ein generelles Interesse am jeweiligen Sammlerstück ist aber dennoch ein Vorteil. Alle Sammlerstücke eint dabei ein steuerlicher Vorteil: Der Verkauf ist, je nach Objekt, entweder steuerfrei oder immerhin steuerfrei, wenn seit dem Kauf mehr als 12 Monate vergangen sind.

Checkliste für den Kauf von Sammlerstücken:

- Habe ich genug Fachkenntnis, um wertvolle Stücke auszuwählen?

→ Wenn nein: Experten beauftragen

- Kann ich die Stücke sicher und ohne Wertverlust lagern?

- Kann ich eine langfristige Wertsteigerung erwarten?

→ Marktlage prüfen

→ Zusätzliche Expertenmeinungen einholen

- Besteht der Sammlerwert schon lange oder handelt es sich um einen vorübergehenden Trend?

- Gibt es genug Nachfrage für einen späteren Verkauf?

→ Prüfen, wie viele Sammler es gibt

→ Prüfen, wie häufig Stücke gehandelt werden

3. Aktien

Investments in Aktien zählen in die Kategorie der Sachwerte und sind somit sehr gut geeignet, um unser Geld zu sichern; durch die Möglichkeit, hohe Renditen zu erzielen und die sehr gute Liquidität, gleichen sie den Nachteil schwankender Kurse schnell aus.

Auch in Krisen und während Phasen hoher Inflation ist es möglich, an den Börsen Gewinne zu erzeugen. Das gelingt unter anderem durch die riesige Auswahl an Wertpapieren: Tausende Unternehmen sind weltweit an den Börsen gelistet und können für ein Investment ausgewählt werden.

Sollte es in einzelnen Branchen oder Regionen der Erde zu wirtschaftlichen Schwierigkeiten kommen, stehen zahlreiche Alternativen bereit. Die sehr gute Diversifikation, die mit Aktien möglich ist, macht die Anlage auch in schwierigen Zeiten attraktiv. Daneben bedeutet eine Krise auch immer erhebliche Chancen, da Unternehmen gestärkt aus dieser Phase hervorgehen können.

Der Inflationsschutz der Wertpapiere basiert auch auf ihrer Fähigkeit, hohe Renditen zu erzeugen. Diese können selbst starke Preissteigerungen übertreffen und so kompensieren. Sollte es jedoch zu einer massiven, zweistelligen Inflation oder gar einer Hyperinflation kommen, bilden Aktien keine vollständige Absicherung.

Wertpapiere bieten zusätzlich den Vorteil einer hohen Liquidität. Sie können nicht nur bei starken Kurssteigerungen direkt verkauft und zu Geld gemacht werden; auch in Notfällen, wenn wir dringend Kapital benötigen, können wir die Aktien verkaufen – allerdings mit der Gefahr von Verlusten.

Denn die Kurse können sowohl steigen als auch fallen. Eine Garantie für Renditen gibt es bei einem Aktien-Investment daher nicht – sogar ein Totalverlust ist möglich! Dennoch überwiegen die Chancen gegenüber den Risiken, so dass Aktien eine sinnvolle Maßnahme zum Inflationsschutz sein können.

Vor dem Handel mit Aktien empfehlen wir, ein solides Grundwissen aufzubauen und erste Erfahrungen in kleinerem Rahmen zu sammeln. So können die Chancen auf erfolgreiche Geschäfte erhöht und typische Anfängerfehler vermieden werden.

Warst du an den Börsen erfolgreich und konntest Gewinne erwirtschaften, musst du diese im Anschluss versteuern. Hier werden 25 % plus Solidaritätszuschlag und ggf. Kirchensteuer fällig. Auch diese Ausgaben solltest du bedenken, wenn du hohe Renditen aus Aktien als Inflationsschutz in Betracht ziehst.

Auf unserem YouTube-Kanal Inside Markets haben wir zum Thema Aktien sehr viele Videos veröffentlicht:

4. ETFs

Ein Exchange Traded Fund ist ein “Korb” aus Aktien oder anderen Assets, die sich anhand festgelegter Regeln zusammensetzen. Sie bilden dabei in den meisten Fällen einen Index, wie etwa den MSCI World, den Dax oder den S&P 500, nach.

Da hier kein hoch bezahlter Manager entscheiden muss, welche Titel in den Fonds wandern, sind die Kosten für Anleger sehr gering. Üblicherweise wird pro Jahr nur ein Bruchteil eines Prozents für ein Investment fällig.

ETFs eignen sich als Inflationsschutz, da hier in eine große Anzahl an Aktien gleichzeitig angelegt wird. So bietet ein Fonds, der auf dem MSCI World Index basiert, etwa mehr als 3.000 Wertpapiere. Auf diese Weise lässt sich eine breite Diversifikation schaffen, die mit manuellen Investments fast unmöglich ist.

Da hier keine Einzelaktien ausgewählt werden müssen, reduziert sich der Aufwand bei der Auswahl des richtigen Investments. Das macht ETFs besonders bei Einsteigern beliebt. Auch die Möglichkeit, im Rahmen von Sparplänen schon für sehr geringe Beträge von etwa 25 Euro einsteigen zu können, trägt dazu bei.

Aber auch „alte Hasen” können ETFs erfolgreich einsetzen. Sie bilden ein hervorragendes Fundament für das eigene Portfolio. Dieses kann dann durch Einzelaktien und andere Assets ergänzt und erweitert werden.

Neben der hohen Diversifikation und damit verbundenen Stabilität gibt es jedoch noch einen weiteren Grund, warum ETFs als Inflationsschutz geeignet sind: Viele der verfügbaren Fonds erzeugen eine starke Rendite, die aktuelle Preissteigerungen mit Leichtigkeit ausgleichen kann.

Auch hier ist zu beachten, dass Gewinne keineswegs garantiert sind! ETFs spiegeln die Entwicklung des zugrundeliegenden Indizes sehr akkurat wider. Kommt es zu Kurseinbrüchen der enthaltenen Unternehmen, wird auch der ETF Verluste verzeichnen.

Nicht alle ETFs sind als Inflationsschutz geeignet; unter den zahlreichen Fonds gibt es viele, die nur einen kleinen Index abbilden oder aus anderen Gründen hohe Risiken (und meist hohe Chancen) aufweisen! Auch hier ist also ein vorheriges Informieren sowie eine passende Anlagestrategie notwendig.

5. Immobilien

Wer Geld inflationssicher anlegen will, wird recht schnell Immobilien in Betracht ziehen. Neben Gold zählen sie zu den “klassischen” Wertanlagen zum Inflationsschutz, denn sie vereinen die Vorteile eines Sachwertes mit attraktiven Renditen.

Durch Vermietung erhalten wir hier nämlich zusätzlichen Cashflow aus unserer Immobilie. In Zeiten hoher Inflation nagt die Preissteigerung zwar auch an diesem Einkommen; dennoch ist es ein angenehmer Nebeneffekt des Eigentums.

Generell gilt bei Häusern, Grundstücken und Co., dass die Lage entscheidend ist. Wer frühzeitig in attraktiven Gegenden investiert, kann sich über gewaltige Wertsteigerungen freuen; bei weniger glücklichen Entscheidungen droht hingegen die Stagnation oder sogar Verluste.

Alle Preisentwicklungen sind jedoch über lange Zeiträume zu sehen, denn Immobilien zählen zu den sehr langfristigen Investments. Die Auswahl eines geeigneten Objektes, Abwicklung des Kaufs und das spätere Finden eines Käufers können jeweils Monate in Anspruch nehmen.

Auch der steuerliche Vorteil sorgt dafür, dass kurzfristige Spekulation mit Immobilien weniger lukrativ ist. Das Investment sollte also gut überlegt sein, ist aber im Falle anstehender Inflation ideal.

Leider sind sich auch andere Anleger dieser Vorzüge bewusst: Die Nachfrage nach Immobilien ist auf einem Höchststand und sorgt für verringerte Auswahl und recht hohe Preise. Spielst du mit dem Gedanken, ein Objekt zu kaufen, solltest du nicht zu viel Zeit vergehen lassen!

Bedenke jedoch dabei, dass durch die hohen Preise eine starke Verklumpung deines Portfolios droht. Um eine ausreichende Diversifikation zu erzielen, kann es sinnvoll sein, kein ganzes Objekt zu kaufen; durch Immobilienfonds oder REITs ist auch ein Investment mit geringeren Summen möglich.

Fazit: Inflationsschutz ist mit einfachen Mitteln möglich

Wer sein Portfolio passend aufteilt, kann auch in Zeiten starker Preissteigerungen einen kühlen Kopf bewahren. Zahlreiche Investments stehen dabei zur Auswahl, so dass für jeden Anlegertyp und jede Strategie etwas dabei ist.

Sachwerte sind dabei der klassische “sichere Hafen”, in den sich Anleger bei Preissteigerungen retten. Es ist jedoch auch möglich, durch die starke Rendite von Rohstoffen, Aktien oder ETFs Inflationsschutz zu erreichen, da die Gewinne hier oft die Geldentwertung ausgleichen.

Die Antwort auf die häufige Frage: “Was tun bei Inflation?” lautet daher: Nicht verzweifeln, sondern auf bewährte Strategien setzen. Wer in Finanzprodukte mit hohen Renditen wie Aktien oder ETFs investiert, sein Portfolio diversifiziert und auch in Sachwerte anlegt, muss sich wenig Sorgen machen.

Auch, wenn die Preissteigerungen schmerzen, ist es möglich, bei Inflation zu investieren und Gewinne zu erzeugen. Zusätzliche Wachsamkeit und das aufmerksame Verfolgen der aktuellen Entwicklungen sind jedoch Pflicht, um einen hohen Inflationsschutz für das eigene Vermögen zu erreichen.

Schreibe einen Kommentar